高利回り物件を買うぞ!

まぁ待ちたまえ。

ひと口に利回りと言っても、それが2種類あることはご存じかな?

え?利回りって2種類あるの?

というかそもそも利回りのことちゃんと説明できる?

そう言われてみると確かにうーん。自信ないかも…

不動産投資の利回りには「表面利回り」と「実質利回り」があり、この違いを理解していなければ大きな痛手を被ることさえあります。

非常にざっくり説明すると、2つの利回りの違いは以下の通りです。

収益計算において…

「表面利回り」

⇒諸費用を考慮しない表面上の数値

「実質利回り」

⇒諸費用を考慮した実質の数値

利回りに影響を与えるものに購入時や運用上の諸費用がありますが、初心者の中でこの内容を正確に理解している人は意外と少ないのではないのでしょうか。

そこでこの記事では、不動産投資における利回りと(購入判断に影響を与える)諸費用について解説します。

よかったら一緒に勉強していきましょう!

・表面利回りと実質利回りのちがい

・利回りに影響を与える「諸費用」の具体

・実質利回りの計算方法

Contents

1.利回りとは

利回りとは投資金額に対する収益の割合であり、例えば100万円を投資し、1年後に105万円になっていれば利回り5%となります。

株や債券などの有価証券に投資する際には、投資金額=自己資金となります。

例えば仮に投資によって月30万円の収入を得ようとする場合、現金1億円を利回り3.6%で運用しなければなりません。

投資資金として1億円を用意するのは庶民にとってとてもハードルが高いことといえます。

一方、不動産投資が株や債券などと違うのは金融機関から融資を受けて取り組むことができるということです。

厳密には投資ではなく事業で融資を受けるんだけどね…!

したがって、500万円しか自己資金を持っていない人でも銀行から融資を受けて5,000万円の物件を購入することも(理論上は)可能になります。

利回り5%で500万円の物件を運用すると年間25万円。月にして2万円強となります。

一方、同じく5%で5,000万円を運用する場合は年間250万円、月に25万円強という計算になります。

500万円の投資金額に対して年間250万円のリターンが期待できるのであればそれはとても魅力的に映りますよね。

ここで「いいやん 不動産投資。500万円から年間250万円なら利回り50%!」と思った方ちょっと待って下さい。その考えは少し甘いです。

森永のココアやネスレのミロくらい甘いよね(でもおいしいから好き)。

なんの話だ…?

たしかに不動産投資の特長は融資を受けながら物件を買い進められることや、工夫次第で高い利回りが得られることです。

しかし話はそんなに単純ではありません。

ここで示される利回りはあくまでも計算上の数字であり、この計算には購入時や運用上の「諸費用」が含まれていないからです。

そして,この「購入時と運用上の諸費用」こそが表面利回りと実質利回りとを分かつ要因となるのです。

1-1. 実質と表面のちがい

まず、表面利回りとは「物件価格に対する1年間の家賃収入の割合」を指します。

表面利回りは文字通り表面的に計算した値で、そこに購入時や運用上の諸費用は加味されていません。

不動産の物件検索サイトや仲介業者からもらう資料に記載されている利回りは「表面利回り」だよ

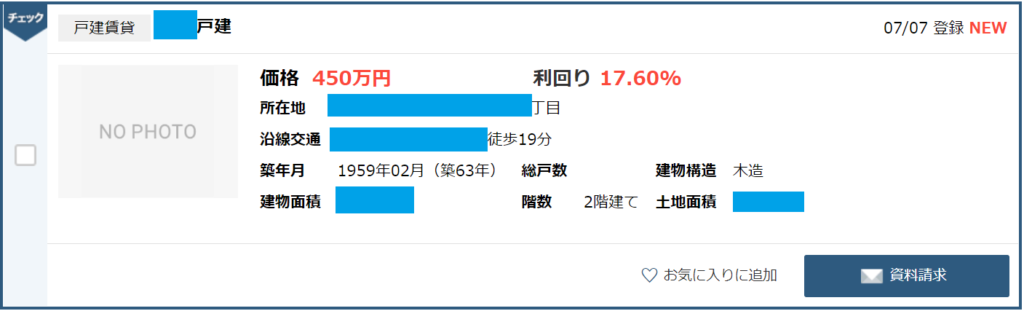

例えば、「楽待」という国内最大の不動産投資サイトでは以下のように利回りを指定して検索できます。

このように検索すると…

こんな感じで販売価格とともに利回りが表示されます。

この数字を見て、「利回り17%!?すげー!」と思ってしまうのは少し勇み足というわけですね。

次に実質利回りですが、これは先に示した「物件価格に対する1年間の家賃収入の割合」という考え方をそのままに、物件価格から「購入時の諸費用」を、家賃収入から「運用上の諸費用」を差し引いた数字を指します。

ではそれぞれの諸費用にはどのようなものがあるのでしょうか。

2.利回りに影響する諸費用

以下に「購入時の諸費用」と「運用上の諸費用」についてまとめています。

ざっと挙げてもこれだけの費用が考えられます。一つずつ解説していきましょう。

2-1. 購入時の諸費用

売買の仲介をしてくれた不動産業者に支払う費用ですが、仲介手数料の額は以下のように取引価格に応じて法律で決まっています。

200万円以下 :取引価格の5%

200~400万円 :取引価格の4%+2万円

400万円以上 :取引価格の3%+6万円

融資を受けて物件を購入する場合、金融機関に対して「事務取扱手数料」や「保証料」を支払うことになります。

借入金額の2~3%を見ておくとよいとでしょう。

物件購入時に単年、5年、10年と選んで加入することになります。

費用は補償範囲にもよりますが、単年で2万円~、5年で10万円~程度を見込んでおくといいと思います。

もし天災で物件が破損した場合この火災保険で修繕が可能です。

また、万一天災などで入居者に被害が及んだ場合、火災保険料の「施設賠償責任保険」は強い見方になってくれます。

火災保険は加入を義務づけられているものではありませんが、突発的な出費に備えつつ入居者を守るという意味からも加入することを強くおススメします。

物件の1月1日の所有者がその年分を支払います。

その年の途中で売買した場合、売主と買主がそれぞれ所有していた日数に応じて日割りでその額を清算することになります。

購入時に収める税金であり、支払うのは取得時の一度きりです。

固定資産税評価額 × 4%というのが原則となりますが、例えば1,000万円の物件であれば10万円~ほどの額になります。

売買契約書に貼付する収入印紙の代金です。

令和4年3月31日までは軽減措置により以下の金額に定められています。

500~1,000万円 :5千円

1,000~5,000万円:1万円

中古の場合「所有権移転」、融資を受ける場合「抵当権設定」などの登記費用を支払う必要があります。

また、そこに司法書士への報酬が加えられることになります。

司法書士への報酬額は誰に頼むかにもよりますが、実際に行う内容は変わらないので、自分で報酬額の安い書士さんを探して頼むというのも手です。

うしくんの場合、所有権移転:5万円、司法書士報酬:5万円の計10万円ほどが毎度かかっています。

2-2. 運用上の諸費用

これが最も高いコストとなるでしょう。

かかる費用は物件種や建物の状態にもよるので一概にいえませんが、物件購入の是非を検討する際はこのリフォーム費用の見当をつけた上で実質利回りを計算する必要があります。

空き家の場合は購入後のリフォーム費用を、オーナーチェンジ物件の場合は退去後の原状回復費をそれぞれ見積もる必要があるということです。

不動産投資家がリフォーム費用の相場観を持つ必要性はこういったところにありますが、その点については以下の記事でも解説していますので、ご参考下さい。

【費用は青天井?】中古戸建てにおけるリフォームのコツと相場観を徹底解説

【費用は青天井?】中古戸建てにおけるリフォームのコツと相場観を徹底解説 これも物件によるので一概にいえませんが、毎年支払わなければならないコストです。

新築やマンションなど建物の価値が高い物件では見過ごせない費用となります。

ADとは大屋さんから賃貸の客付けを行ってくれる仲介業者に支払う広告料のことです。

入居者を見つけてくれたことに対する手数料のことですね。

一般的にはADを1か月分とするところが多いようですが,2か月分を設定して複数の仲介業者さんに動いてもらうという大家さんもいます。

共用部の清掃などのメンテナンスや入居者さんからのクレーム受付などの保守管理を管理会社に任せる場合に発生する費用で,相場は家賃の5%前後です。

アパートマンションなどは入居者も多く共用部もあるため,物件管理については業者にお願いするのが一般的です。一方,戸建ての場合は家賃の支払いを保証会社に経由にして、自主管理にするという大家さんもいます。

退去者が出た場合に行う清掃のための費用です。相場としては

ワンルーム :2~3万円

1DK,1LDK :3~4万円

程度です。

仲介業者によっては退去時に入居者に対してこのクリーニング費用を請求するところもありますが,国交省が定める「原状回復をめぐるトラブルとガイドライン」では退去費用は原則大屋負担となります(契約時にこの件に関する特約がない場合)。

2-3. 空室・家賃下落リスク

また,諸費用ではありませんが,空室リスクや家賃下落リスクにも留意が必要です。

表面利回りは「満室時の想定賃料」と「購入時の家賃」を前提に計算されています。

しかしながら現実には部屋が空室になることもあれば,経年により家賃が下落することもあります。

「実質利回り」はこれらリスクも考慮した上で,少し余裕を持たせて計算することをおススメします。

新築ワンルーム投資ではこれらのリスクが加味されていないばかりか,

利回りを見せるために想定賃料が相場よりも高く設定されていることもあるんだ

3.複雑な計算式は不要

ここまでご覧いただいた方には購入時にいろいろな種類の諸費用がかかるということがお分かりいただけたことと思います。

諸費用の種類が多いだけにその計算も複雑に考えてしまいがちですが、個人的には購入時の利回り計算に複雑な計算式は不要だと考えています。

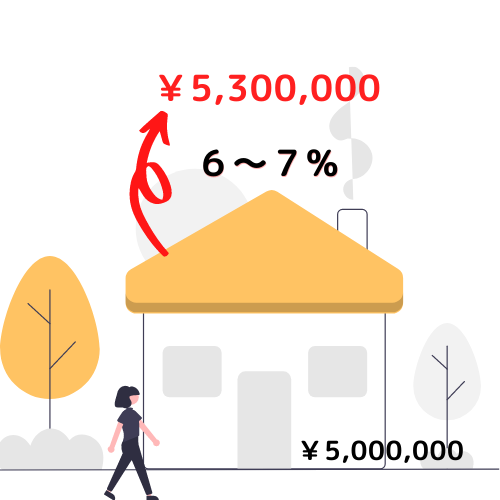

3-1. 購入費用は物件価格+6~7%で計算しよう

実際に物件購入の是非を検討される際,購入時の諸費用についてはおおよその目安として表示価格に+6~7%で検討されるとよいでしょう。

例えば表示価格500万円の物件の場合,購入時の諸費用を足して530~535万円がかかるということです。

500万円と言えば戸建てがやっと1棟買えるくらいの金額ですので,それがアパートやマンションになると…絶対に考慮しないといけない金額ですよね。

3-2. ランニングコストを加味しよう

ローンを組んでアパートなど1棟ものを購入する際には減価償却費やその償却の仕方(建物なのか設備なのか)も含めた具体的なシミュレーションが必要です。

一方、一戸目として戸建てを購入する場合は、「購入時諸費用+ランニングコスト」の見通しを持つ程度で十分というのが私の考えです。

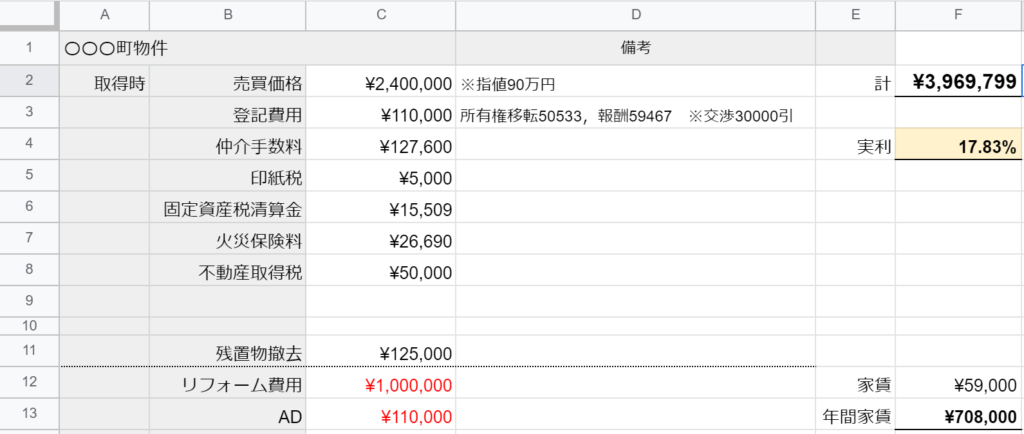

例えば以下,実際にうしくんが物件を購入し実質利回りを検討する際に使っているファイルです。

ご覧のように足し算,わり算程度の表計算がほどこされているだけの実に簡素なファイルです。

逆に言うと,必要な要素さえ押さえてしまえば計算は簡単でいいいということです。

うしくんの場合は得たい利回りから逆算して,リフォーム費用の上限を検討する際の参考にしています。

(赤字部分はこの段階では未定の内容です)

4.まとめ

4-1. 不動産投資は「物件の仕入れ」が命

ここまでいろいろと述べてきましたが,不動産投資において最も重視すべき内容は物件の「仕入れ値」だと思っています。

正直いくら費用対効果の高いリフォームを施そうが,長期間にわたって相場よりも高い賃料が得られようが,物件の仕入れの段階で失敗してしまってはおしまいです。

そして仕入れ値が割安だったのか,割高だったのかは売却時にならないと決まらないものなのです。

したがって,物件購入の際にはこれまでに述べてきた諸費用も加味しながら,購入価格を慎重に吟味する必要があるでしょう。

最後に,初心者に限らず不動産投資において物件の仕入れで失敗しない方法をお伝えします。

それは「路線価」以下の価格で購入することです。路線価とは国税庁が公表する地価ですが,この路線価以下で物件を購入することができれば大きな失敗はありえません。

※路線価は以下のサイトで確認できます

「路線価図・評価倍率表」:国税庁HP

新築ワンルームやマンションなど建物自体の評価がメインとなる物件を購入する場合には難しい方法になるのですが,例えば建物の価値がゼロとみなされている築古の戸建て・アパートなどでは路線価以下の購入も可能です。

うしくんも物件を購入する際には売却理由を見て交渉をするけど、

むやみな指値は売主さんや仲介業者さんから敬遠されるよ!

状況に応じた判断が必要なんだね。

ただし,いくら築古物件といっても物件の値付けの段階で売主や仲介業者が路線価以下の価格を設定する可能性は低いので,

路線価以下で購入するのであればある程度の指値が必要になります。

中古戸建ての場合,諸費用6~7%分の指値に応じてもらうことは決して難しいことではありません。(物件が競っていない場合に限りますが…)

このようなソフトな指値も自己資金を守りつつ堅実に不動産投資を行うという意味で大切なスキルとなります。

物件価格と諸費用は入念にシミュレーションし,時に指値を交えながら不動産を買い進めていけば,

金の鶏がコツコツと着実に増えていくものと思われます。

それでは、モーおしまい!バイバーイ!