こんにちは!

このブログでは以前、初心者は「日本政策金融公庫」から「リフォーム資金」の融資を受けて返済実績をつくっていくことがおすすめだと解説しました。

以下の記事です!

そして先日、うしくんの大家仲間であるトニーさんが公庫でリフォーム資金の融資を受けた体験談を共有してくださったので、今日はその内容についてご紹介したいと思います。

トニーさんよろしくお願いします!

こちらこそよろしくお願いします!

この記事では日本政策金融公庫での融資姿勢と面談のポイントについてご紹介します。2022年の最新情報なので、みなさんも一緒に勉強していきましょう!

・これから1棟目の購入を考えている

・不動産賃貸業で融資を受けたい

・初めての融資のポイントが知りたい

※なお、融資の姿勢については各支店、各担当者によって異なります。この度のケースが全ての支店に当てはまるわけではないということは予めご了承下さい。

Contents

1.融資面談までの準備

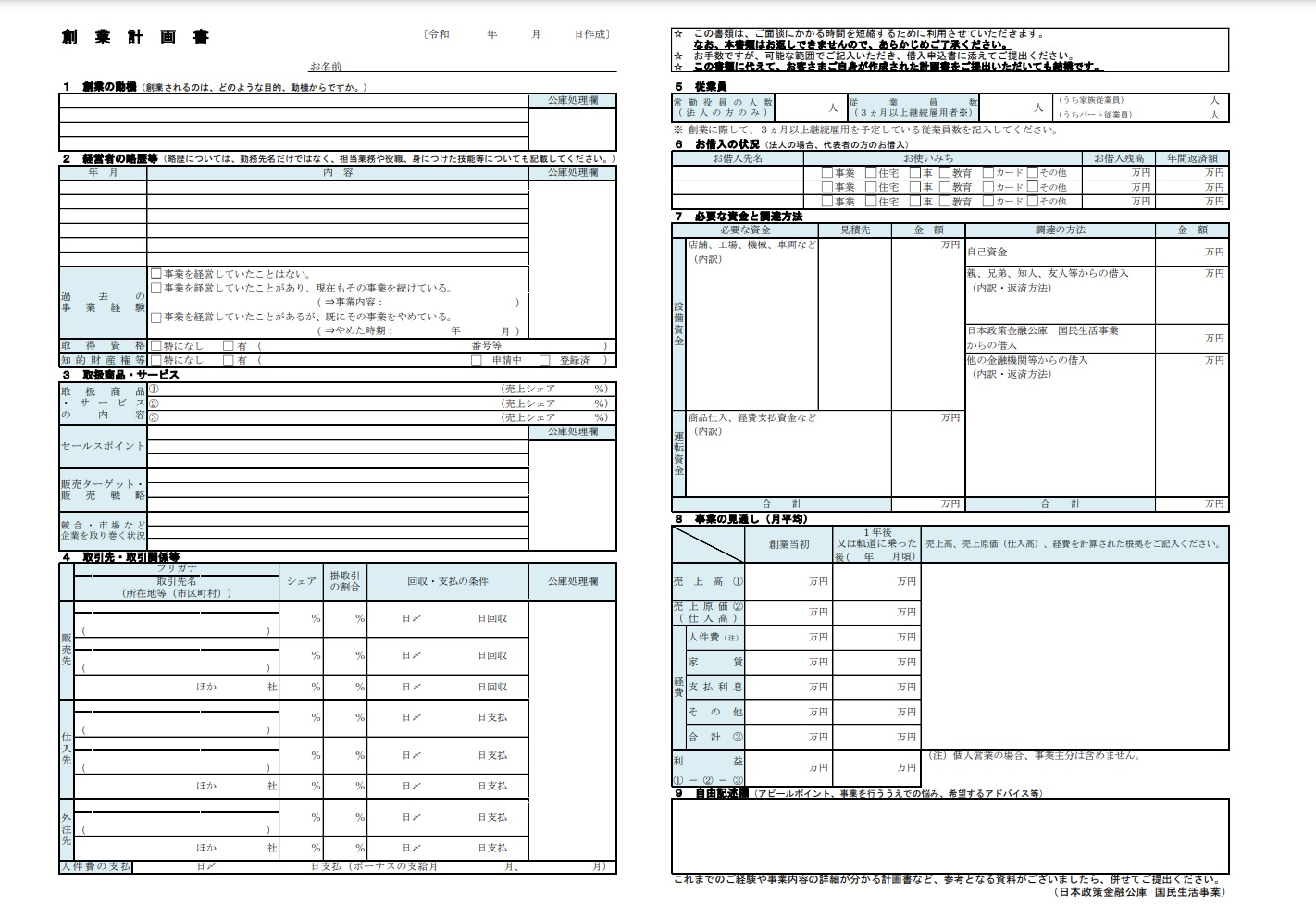

1-1. 創業計画書を作成

審査にあたって、まずトニーさんが最初に取り組んだのが創業計画書の作成です。

出典:日本政策金融公庫HP 創業計画書

記入例とともに公庫のHPに掲載されています。

融資面談の際にも持参しますが、面談前にメールで事前提出することになります。

記入例は「内装工事業」が近いのかな

公庫は不動産投資には融資しないからね。あくまでも住宅賃貸業等での借り入れという位置づけになるね。

2.面談当日の持参物

2-1. 自身のスペックを表す資料4点

・身分証明書

・源泉徴収票/確定申告書

・通帳

・プロフィール

身分証明書

運転免許証や健康保険証など

源泉徴収票/確定申告書

サラリーマンは源泉徴収票、個人事業主は確定申告書、法人を持っている場合もその申告書が必要です。過去3年分ぐらいを準備するとよいでしょう。

通帳

給与や生活費の引き落とし状況などがわかるもの。

例えばまとまった出費や不自然な入金があった場合はその内容を尋ねられたりします。自身でしっかりと説明できれば問題ないので、直近で大きな出入金がある場合はその内容を事前に把握しておきましょう。

サラ金から借りました!

ででーん!リーマンくんアウトー!

プロフィール

これは金融機関から求められていませんが、用意しておいたほうがいいものです。内容としては、自身の経歴や家族構成、収入や資産背景など。また、家族(両親や兄弟含む)の収入や金融資産なども明記しておくとなお良しです。

特に漏れがちなのが以下の内容…

・共働きの場合は奥さんの年収

・持ち家の場合は固定資産税評価証明(可能なら親の持ち家も)

・積立の保険がある場合は解約返戻金

2-2. 物件のスペックを表す資料3点

・物件の固定資産税評価証明書/納税通知書

・物件資料

・事業計画書

所有物件の固定資産税評価証明書/納税通知書

銀行が融資対象物件を評価する際の参考とする資料です。

今回はリフォームでの融資打診なので、あくまで参考資料となりますが、金融機関がその物件の価値を判断する際に重要な指標となります。

物件資料

いわゆるマイソクです。

入居づけできるエリアなのか、どんな層が想定入居者なのかに加え、物件の構造や築年数、駅からの距離、駐車場の有無などその物件のスペックを表すものです。金融機関が融資の判断材料の一つとします。

事業計画書

リフォーム費用を融資したとして回収できるのか、その事業の収益性と妥当性などを吟味します。

トニーさんの例はリフォーム費用の融資でしたが、例えば物件の融資を受ける場合は家賃の下落率(1%前後)や入居率(90%)、減価償却の終了期間なども考慮したシミュレーションを行っておく必要があります。

家賃下落や入居率低下があったとしてもキャッシュフローが出るということを説明し、事業として成立します!ということを金融機関に伝える必要があります。

3.トニーさんの面談内容

3-1. 所要時間とヒアリング内容

所要時間は10~15分程度でした。

トニーさんは事前に創業計画書を送付していたことなどもあり、比較的短時間で済んだようです。

事前準備の大切さが分かるね

公庫担当者から尋ねられた内容は以下の通り

・エリアの賃貸需要

・想定ターゲット

・周辺施設

・通帳の残高や生活費の流れ

・家族構成

・不動産賃貸業をしようとした経緯

上の5つは事前に資料を作成し、内容を把握していれば問題なさそうですね。

一方で注意が必要なのが不動産賃貸業を始めようとした経緯です。

ここで「不労所得」とか「老後の年金代わり」などという単語を用いると金融機関の担当者にネガティブな印象を与えてしまいます。

金融機関は事業に融資するのであって、その人の投資や生活に融資するわけではないからです。

あくまで事業として取り組み、事業として収益を出す⇒融資しても問題ない事業ということを強調していくべきでしょう

また、想定ターゲットのことを伝える場合は、「公益性、高齢者や生活保護対象者、外国籍の人」などを対象としてもよいでしょう。そうすれば事業としての公益性が伝わり、融資担当者も融資しやすくなるからです。

3-2. 結果

担当者さんからは面談後すぐに融資OKの返答がありました!

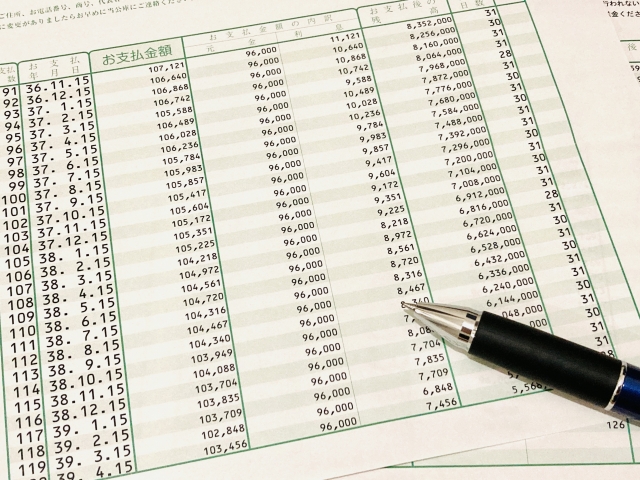

しかも借入金100万円で期間7年金利1.75%の好条件。創業扱いになり、金利を当初の基準より0.65%も引いてもらえたそうです。

すごい…!

好条件に働いた理由は以下の通り

・借入金に対し現金を多めに持っていたこと

・他に借金がなかったこと

3-4. トニーさんの感想

感想としては、キャッシュが大事!現金を持っていると担当者も安心するようです。

それからプロフィール資料も役に立ちました。家族構成や家族の年収、保有資産も提出したのが良かったようです。

やはり融資を受けるには現金が大事ということですね。

変な話ですが、銀行は現金を持っていない人には貸し渋り、現金を持っている人には喜んでお金を貸す傾向にあります。

晴れの日に傘を差し…

倍返しだっっ!!!

金融機関として貸し倒れのリスクを考慮しないといけないので当然といえば当然ですよね…

4.まとめ

4-1. 現金を温存しリフォームで返済実績を作ろう

トニーさんの面談内容を見ると、やはり現金が大事ということが分かります。

「お金が足りないから融資を受ける」では良い条件で融資を受けることは難しいですし、大規模修繕など想定外のことが起きた場合に行き詰まってしまう可能性もあります。

融資を受ける前はしっかりを現金を貯めて、まずは少額のリフォーム費用から始めるのが無難といえます。

そうして返済実績をつくることで信頼が積もれば、物件融資もスムーズに進むことでしょう。

キャッシュが大好き!

ご利用は計画的に…

それではモーおしまい!バイバーイ