こんにちは!

このブログではかねてより初心者の一歩目として戸建ての現金買いをおススメしてきました。

でも、今後規模を拡大していくにあたってはどこかで融資を活用することも視野に入れなければなりません。

住宅ローンを使って自宅を購入することもあるよね。

しかし、融資を受ける段になって出てくる問題。

そう。

元利均等返済、元金均等返済、はたしてどっちがいいの問題です!

これ、悩んだことがある人も多いのではないでしょうか。

あるいは、まだ融資を活用したことがない方にとってはあまり聞きなれない単語かもしれませんね。

そこでこの記事では、投資物件こそ現金で買い進めているものの、自宅の購入では吟味を重ねて住宅ローンを研究したうしくんが、元利/元金均等返済のメリットデメリットを解説したいと思います。

結論から言うと、不動産投資初心者は元利均等返済を選択すべきです。

もちろん、どちらがいいとか悪いとかはないんだけどね!

しかし、ただなんとなく返済方式を選択してしまっては思わぬ資金ショートに陥ったり、総支払額の差に愕然としたり、なんてことにもなりかねません。

そうならないためにも、きっちりと両者の特徴を把握して、返済方式を検討していきましょう!

この記事でわかること

・元利/元金均等返済の違いと特徴

・初心者が選ぶべき返済方法

・住宅ローンの得する組み方

Contents

1.そもそも元利/元金均等って?

元利均等と元金均等とで言葉は似てるけど、どう見分けたらいいのかな?

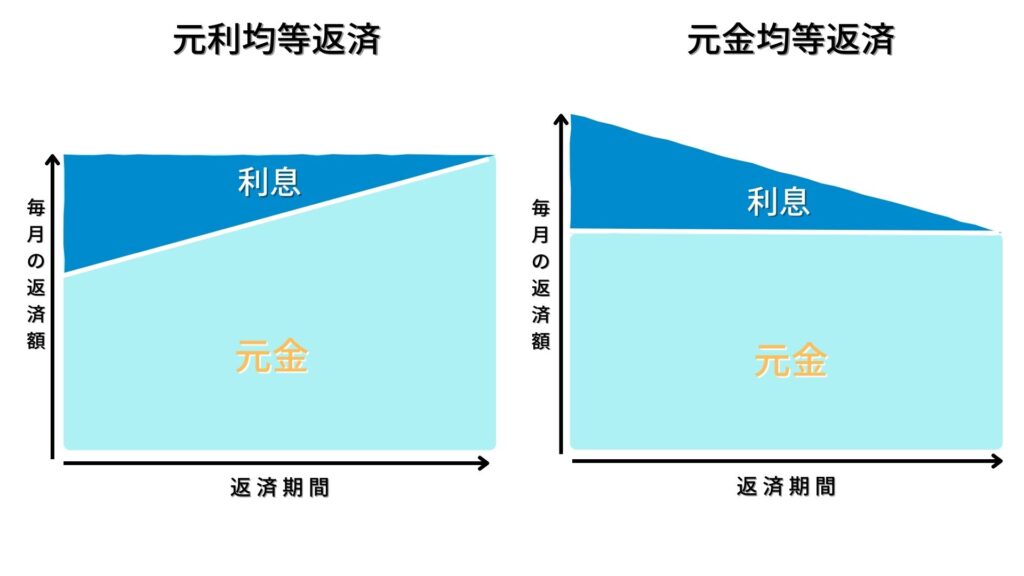

月々の支払いについて、

元利均等は「元金+利子」が一定

元金均等は「元金の部分」が一定

こう覚えよう!

図にすると以下のようになります。

1-1. 元利均等返済

メリット

月々の支払額が一定で返済の見通しが持ちやすい

デメリット

元金の減りが遅い分、元金均等よりも総支払額が多い

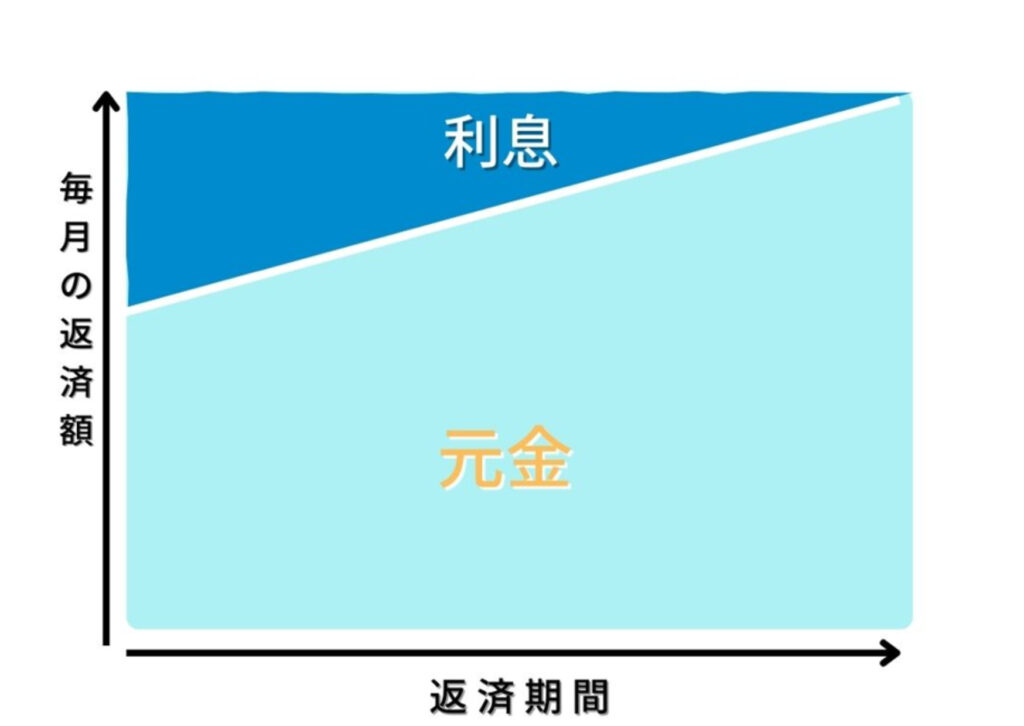

元利均等返済での月々の返済額は、借金部分である元金と、その元金にかかる利息が常に一定に保たれています。

そのため、返済の見通しが持ちやすいのが大きなメリットといえます。

一方、

元金が多く残る返済初期ではどうしても利息部分の支払いが大きくなり、結果的に全体を通して元金の減りが遅くなってしまうというデメリットもあります。

1-2. 元金均等返済

メリット

元金の減りが早く、元利均等よりも総支払額が少ない

デメリット

初期の返済負担が大きい

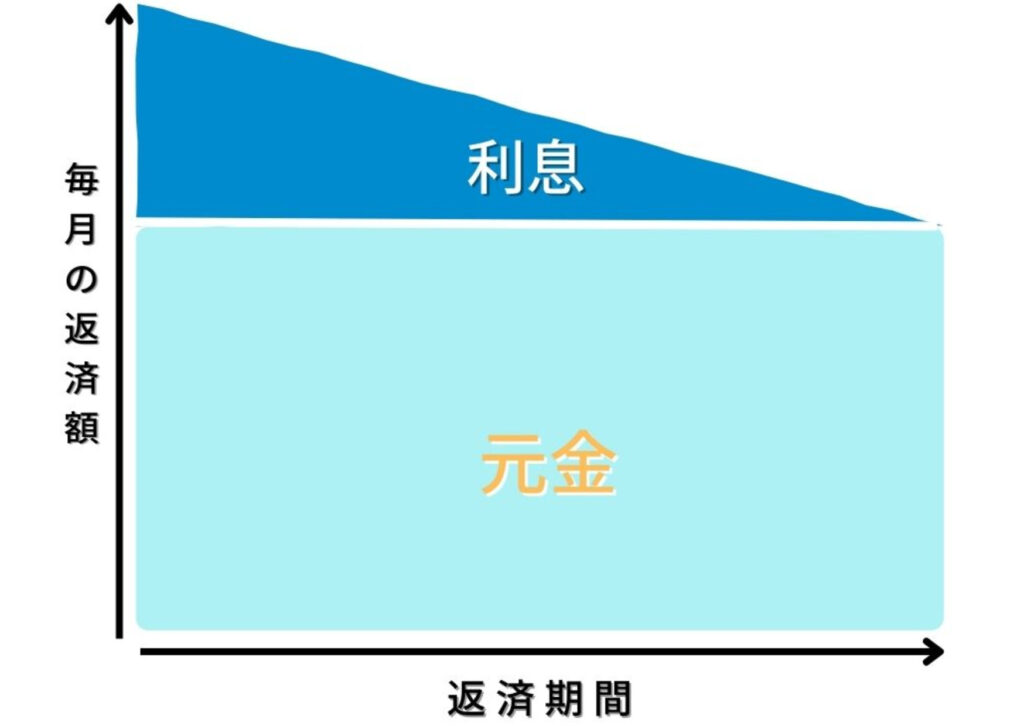

元金均等返済での月々の返済額は、借金部分である元金の額が常に一定です。

月々の元金返済額が一定であるため、元金部分の減りが早いのが特徴です。

そのため、元利均等と比べて総支払額が少なくて済むのが大きなメリットといえます。

一方、

元金が多く残る返済初期ではどうしても利息部分の支払いが大きくなりますが、それでも元金部分の支払額は一定です。

返済初期は「大きい利息+支払い一定の元金」となってしまい、返済初期の支払い負担が大きくなってしまうのが元金均等のデメリットといえます。

2.どちらがいいかはケースバイケース

さて、ここまでご覧いただいたとおり、元利/元金均等返済どちらにもメリットとデメリットがあり、どちらがいいのかは一概に論じることが難しいテーマです。

ただし、不動産投資初心者が融資を受ける場合は元利均等を選択したほうがベターといっていいでしょう。

そもそも元利均等しか扱っていないっていう金融期間も多いよ!

2-1. 初心者は元利均等返済

不動産投資初心者が元利均等を選択すべき最も大きな理由は、

想定外の出費に備えなければならないから

この一言につきます。

一般的に、

投資初期のフェーズでは資金不足に陥りがちです。

近年の融資情勢ではオーバーローンを組むことは難しくなってきています。

そうすると仮に運よくフルローンで融資を引けたとしても、以下の諸費用は自身のキャッシュからの持ち出しになります。

・売買の仲介手数料

・融資手数料

・火災保険料

・固定資産税の清算金

・司法書士手数料

そして忘れた頃にやってくる不動産取得税…

これら諸費用をざっくり物件の7%と想定して、3,000万円のアパートを買ったとしても、物件価格とは別に210万円のキャッシュが必要になります。

空室があれば修繕費も…

つまり、購入時にはそれだけお金がかかってしまうということです。

元金均等返済を選択していれば、初期の返済負担が重く感じることになるかもしれませんね。

また、手元資金が薄いフェーズでは、思わぬ出費にも気をつけなければなりません。

具体的には屋上や外壁などの突発的な修繕がそれに該当しますが、修繕履歴の確認がおろそかであったために、購入直後に即修繕なんていうこともよくある話です。

1棟ものの外壁だと普通に200~300万円はかかってしまうからね…

あくまで、感覚的なものではありますが、3000万円のアパートを購入するのであれば、最低その2割、つまり600万円程度のキャッシュは欲しいものです。

金融機関にもよりますが、近年ではフルローンは難しく融資条件として2~3割のキャッシュが求められることもよくあります(住宅ローンは除く)。

長くなってしまいましたが、これが投資初心者が元金均等返済を選択すべき理由

想定外の出費に備えなければならないから

の背景です。

3.住宅ローンではどうなる?

さて、ここまでは不動産投資という観点で元利/元金均等の特徴について触れました。

しかしながら、住宅ローンを組む場合ではこの限りではありません。

住宅ローンでは30年以上の長期のローンを組む人も多いよね。

30 年以上ともなると、金利の支払額も大きくなります。

返済初期に多少負担が大きくても、総支払額が少なくて済む元金均等方式を選ぶ方も多いかもしれませんね。

4,000万円を金利1%(35年・ボーナス払いなし)で借りた場合

元利均等

4,742万円(金利742万円)

元金均等

4,701万円(金利701万円)

実は金利が低いとそんなに変わらなかったり…

手元キャッシュに余裕があり、35年自宅を持ち続ける(返済し続ける)という方は元金均等を選択してもよいと思います。

3-1. 元利均等を選んだうしくんのケース

うしくんが自宅マンションを購入した際、あえて総支払額が大きくなる元利均等を返済したのには理由があります。

それは住宅ローン控除です。

住宅ローン控除は年末の残債によって控除される金額が決まりますが、購入当時の控除率は

残債×1.0%(その他諸条件あり)

それが10年間続くというものでした。

つまり、返済開始から10年間は残債の減りが遅いほうが控除される金額が大きくなるということです。

うしくんは変動金利0.44%でローンを組んでいたため、このスキームのおかげで金利分以上の控除が得られたということです。

ただし、残念ながらこのスキームはいわゆる「逆ザヤ」として政府から目をつけられていたため、2022年の税制改正により使えなくなってしまいました 泣

2022年1月からは以下のように制度が改変されました。

①年末の借入残高×0.7%

②借入上限(住宅の種類別)×0.7%

③所得税+住民税

⇒これらを比較して、最も金額の小さいものが控除される

前述の税制改正はいわゆる高所得者をターゲットにしたものです。

③が設定されているのは、収めている税金以上は控除されないという考え方からです。

当然といえば当然だよね…

したがって、おおよそ年収600万円以下の方はこの度の税制改正の影響はほぼ受けません。

制度改正に関係なくもともと③の金額で頭打ちになってしまうからだよ。

少し話がそれましたが、住宅ローン控除の活用次第では、元金の減りが遅いほうが得になることもあるということは知っておいて損がないと思います。

4.まとめ

4-1. 両者の特徴を踏まえて投資計画を立てよう

冒頭にも申し上げましたが、これから1棟目を買う方にとっても、今後の規模拡大フェーズでは大きな融資を受ける場面が出てくる可能性があります。

あるいは自宅を購入される方は融資を受けるケースが大半と言っていいでしょう。

そんな中、ただ「金融機関が薦めるから」という理由で返済方式を選択してしまうのはなんとももったいないことかもしれません。

どうしてもお任せになってしまいがちなんだよね…

元利均等・元金均等どちらにもメリットとデメリットがありますので、両者の違いをしっかり把握し、自分の頭で検討することが大切です。

この記事ではあくまで入口としての簡単なご紹介でした。

どちらの返済方式が適しているかは、借り入れ金額や期間、個人の資産背景など様々な要因が絡みますので、ケースバイケースと言わざるを得ません…

だからこそ、自身の頭で考え、意思決定するという姿勢が大事だと思います。

これは不動産賃貸経営の全てに言えることだよね。

「知識は武器にも防具にもなる」この言葉を胸に正しい知識をつけ、正しく判断し、自身の資産を守っていきたいものですね。

それでは今日はモーおしまい!バイバーイ